گزارش IDC و کانالیز از بازار اسمارتفون چین در سهماهه اول 2023 - افت 11 درصدی و وضعیت قرمز همه برندها

نمایش خبر

| تاریخ : 1402/2/10 نویسنده: آرش افراسیابی | ||

| برچسبها : | آمار Statistics ، کانالیز Canalys ، آی دی سی IDC ، اپل Apple ، شیائومی Xiaomi ، وان پلاس OnePlus ، اوپو Oppo ، ویوو Vivo ، آنر Honor | |

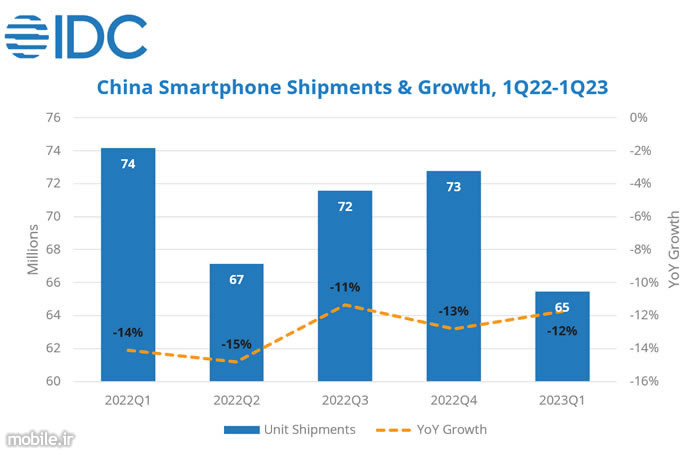

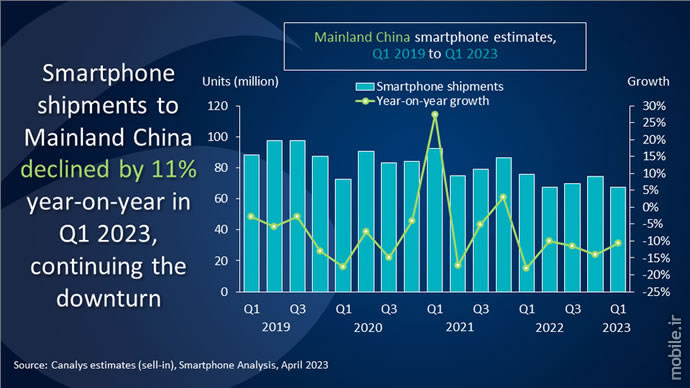

بهگزارش کانالیز کاهش 11 درصدی عرضه گوشیهای هوشمند در سهماهه اول 2023 در بازار چین امری کاملاً کمسابقه بوده و کمترین میزان در بین سهماهههای اول از فصل نخست سال 2013 تاکنون بهحساب میآید. IDC نیز کاهش دو رقمی عرضه را یک روند دنبالهدار از سهماهه اول سال 2022 میداند که با وجود پایان یافتن سیاست کووید-صفر (که در برخی برههها تعطیلی خطوط تولید و بازار را در پی داشت) همچنان ادامه پیدا کرده است. IDC در جستوجو برای یافتن علت این ماجرا از ادامه آنچه «اعتماد تیره و تار مشتریان» نامیده یاد میکند که منجر به محدود شدن تقاضا برای گوشیهای هوشمند میشود. مصرفکنندگان متمولتر چینی نیز بهگفته IDC بهجای خرید گوشیهای هوشمند بهسمت حوزههای دیگری مثل سرگرمی و خدمات متمایل شدهاند. دیگر نکته موثر بر کاهش عرضه گوشی در بازار چین از نگاه این منبع به بیشتر شدن حافظه رم و حافظه داخلی گوشیها باز میگردد که چرخه جایگزینی گوشیهای قدیمی با گوشیهای جدیدتر را طولانیتر کرده است.

لوکاس ژونگ (Lucas Zhong) تحلیلگر کانالیز در این رابطه میگوید: « بعد از سهولت محدودیتهای کووید-19 نشاط اقتصادی بازگشته است اما این [مسئله] هیچ افزایش قابل توجهای را در تقاضا برای گوشیهای هوشمند ایجاد نکرد. این بازار پنجمین فصل پیاپی کاهش دو رقمی خود را تجربه کرد. کل خردهفروشی کالاهای [مخصوص] مصرفکنندگان در سرزمین اصلی چین در سهماهه سوم 2023 با افزایش 5.8 درصدی روبرو شد اما تقاضا برای محصولات ارتباطی کاهش یافت. پاندمی کرونا روی رفتار مصرفکنندگان در میانمدت تا طولانی مدت تأثیر گذاشت؛ جاییکه مصرفکنندگان به خرج کردن درآمد خود روی هزینههای ضروری و [سپس] کمی پسانداز کردن متمایل شدهاند. [این امر] نشانگر یک نگرش منطقی در قبال مصرف کالاهای الکترونیکی است. فروشندگان [برای حل این مشکل] به ارائه تولیدات قانعکننده برای برانگیختن [نیاز کاربران برای] بهروزرسانی [دستگاههای خود] نیاز دارند.»

توبی ژو (Toby Zhu) از دیگر تحلیلگران کانالیز ضمن اشاره به کنار آمدن فروشندگان با وضعیت «نرمال جدید» بازارِ در حال کوچکتر شدن چین از تلاش آنها برای ارائه محصولات جذاب سخن میگوید. ژو میافزاید: «همکاری با شرکای کانال [توزیع] برای کنترل [موجودی] انبار به اولویت اصلی بدل شده است. در این بین علاوه بر بهروزرسانی محصولات پیشرفتهای نظیر Oppo Find X6 و Honor Magic5 Pro، روند کوچکسازی بازار به تسریع رقابت شدید در رده پایین و میانی منجر شده است. شرکتها محصولاتی را با مشخصات برجسته نظیر چیپهای پرچمدار، حافظههای بزرگ، عملکرد تصویری [پیشرفته] و شارژ سریع همانگونه که در Redmi K60، وانپلاس Ace 2V، ریلمی GT Neo5 و دیگر محصولات جدید دیدهایم، عرضه میکنند. در این رقابت شدید شرکتها باید از هرگونه جنگ قیمتی پرهیز کرده و بر ارائه پیشنهادهای متمایز ارزشمند متمرکز شوند.» این تحلیلگر کانالیز در ادامه از ارتقاء تجربه کاربری و بهبود وفاداری برند بهعنوان دو مزیت رقابتی دیگر در این بازار یاد میکند.

در این دو گزارش بر سر جایگاه اول و برترین ارائهکننده گوشیهای هوشمند در بازار چین اختلاف است و در حالیکه در گزارش کانالیز اپل با عرضه 13.3 میلیون آیفون و سهم 20 درصدی در جایگاه اول قرار دارد، IDC این شرکت را با سهم بازار 17.6 درصدی در جایگاه دوم قرار داده است. Oppo در گزارش IDC با سهم بازار 19.6 درصدی در صدر قرار دارد حال آنکه این شرکت در گزارش کانالیز با ارائه 12.6 میلیون گوشی و سهم بازار 19 درصدی جایگاه دوم را به خود اختصاص داده است. هردوی این شرکت در این دو گزارش با افت سالیانه عرضه روبرو شدهاند اما بار دیگر در میزان این افت بین دو آمار اختلاف است؛ در آمار IDC، میزان عرضه اپل 7 درصد و اوپو 8.8 درصد کمتر از سال گذشته است اما کانالیز شرایط اپل را با افت 3 درصدی بهتر و شرایط اوپو را با افت 10 درصدی بدتراز IDC نشان میدهد.

کانالیز جایگاه بالای اپل را به محبوبیت و فروش بالای سری آیفون 14 نسبت میدهد و ارائه گوشیهای جدید وانپلاس را در موفقیت اوپو موثر میداند. IDC در جستوجو برای یافتن علل موفقیت اوپو در بازار چین به گوشیهای تاشوی جدید اوپو از جمله Find N2 و Find N2 Flip و سری پرچمدار Find X6 اشاره میکند که در شکلگیری بهتر تصویر سطح بالای این برند موثر واقع شدهاند و رشد سالیانه بیش از چهار برابری وانپلاس نیز به عملکرد مثبت این مجموعه کمک فراوانی کرده است.

هر دو موسسه تحقیقاتی IDC و کانالیز سه برند ویوو، آنر و شیائومی را بهترتیب در جایگاههای سوم تا پنجم برترین ارائهکنندگان گوشیهای هوشمند در سهماهه اول سال 2023 در بازار چین قرار دادند و همگی نیز با افت نسبتاً شدیدی در قیاس با سال گذشته روبرو شدهاند. در آمار کانالیز ویوو با اختلاف ناچیز نسبت به اوپو با ارائه 11.3 گوشی و سهم بازار 17 درصدی در جایگاه سوم قرار داشته و نسبت به سال قبل افت 7 درصدی را تجربه کرده است. در آمار IDC نیز سهم ویوو به 17.3 درصد میرسد اما تعداد گوشیهای عرضه شده این شرکت در مقایسه با سال قبل، 14.9درصد کاهش پیدا کرده است.

ویل وانگ (Will Wong) مدیر ارشد تحقیقاتی IDC فصل اول سال 2023 را شروع خوبی برای بازار موبایل نمیداند چرا که خریداران این بازار بیش از پیش بر بودجه و هزینههای مصرفی خود حساس شده یا بودجه خود را صرف فعالیتهای تفریحی و مسافرت میکنند. وانگ میافزاید: «در این شرایط یک استراتژی قیمتگذاری تهاجمی تنها راهحل این مشکل نیست. معرفی محصولاتی مثل گوشیهای تاشو که به ایجاد ارزش برای برخی از کاربران با تحت تأثیر قرار دادن دوستان یا ارتقاء جایگاه اجتماعی منجر میشوند به همان اندازه مهم خواهند بود.»

در پایان ذکر این نکته نیز جالبتوجه بهنظر میرسد که برخلاف پنج برند اصلی بازار مجموع عرضه سایر شرکتهای تولیدکننده اسمارتفون در بازار چین که از آنها با عنوان دیگران یا Others یاد میشود تقریباً برخلاف همیشه نهتنها با افت روبرو نشده بلکه در آمار IDC با افزایش 10.2 درصدی و در آمار کانالیز با رشد چشمگیر 19 درصدی روبرو شده و در دو آمار بهترتیب 16.5 و 18 درصد از بازار را در اختیار دارند.

-

معرفی میانردههای +vivo Y300 Pro با باتری 7,300mAh و Y300t با باتری 6,500mAh

معرفی میانردههای +vivo Y300 Pro با باتری 7,300mAh و Y300t با باتری 6,500mAh

-

معرفی Redmi 13X ارزانقیمت شیائومی با صفحهنمایش 90 هرتزی، دوربین 108MP و پردازنده Helio G91

معرفی Redmi 13X ارزانقیمت شیائومی با صفحهنمایش 90 هرتزی، دوربین 108MP و پردازنده Helio G91

-

معرفی Realme 14 5G با Snapdragon 6 Gen 4، بدنه IP69 و باتری 6,000mAh

معرفی Realme 14 5G با Snapdragon 6 Gen 4، بدنه IP69 و باتری 6,000mAh

-

معرفی پایینرده ارزانقیمت vivo Y39 5G با پردازنده 4 نانومتری و باتری 6,500mAh

معرفی پایینرده ارزانقیمت vivo Y39 5G با پردازنده 4 نانومتری و باتری 6,500mAh

-

معرفی Poco F7 Ultra اولین اولترای پوکو با Snapdragon 8 Elite، اثر انگشت اولتراسونیک و دوربین پریسکوپی

معرفی Poco F7 Ultra اولین اولترای پوکو با Snapdragon 8 Elite، اثر انگشت اولتراسونیک و دوربین پریسکوپی

-

معرفی Poco F7 Pro با Snapdragon 8 Gen 3، فریم آلومینیومی، استاندارد IP68 و باتری 6,000mAh

معرفی Poco F7 Pro با Snapdragon 8 Gen 3، فریم آلومینیومی، استاندارد IP68 و باتری 6,000mAh

-

سامسونگ Galaxy A56 در نگاه رسانهها – نقاط ضعف و قوت از دید حرفهایها

سامسونگ Galaxy A56 در نگاه رسانهها – نقاط ضعف و قوت از دید حرفهایها