گزارش کانترپوینت از وضعیت بازار گوشیهای هوشمند چین در سهماهه چهارم و کل سال 2022

نمایش خبر

| تاریخ : 1401/11/9 نویسنده: مریم رشنو | ||

| برچسبها : | آمار Statistics ، کانترپوینت Counterpoint ، چین China | |

گزارش اخیر موسسه IDC از وضعیت بازار جهانی اسمارتفون در فصل چهارم و کل سال 2022 نیز از افت بیسابقه عرضه حکایت دارد؛ چنان که بر اساس گزارش مذکور کل گوشیهای هوشمند عرضهشده در سال گذشته میلادی با کاهش 11.3 درصدی به 1.21 میلیارد دستگاه رسیده که کمترین میزان عرضه اسمارتفون از سال 2013 تاکنون به شمار میرود. به علاوه، شرایط نامطلوب بازار سبب شده که تعداد گوشیهای هوشمند ارائهشده در سهماهه چهارم 2022 با کاهش سالانه 18.3 درصدی به 300.3 میلیون دستگاه برسد.

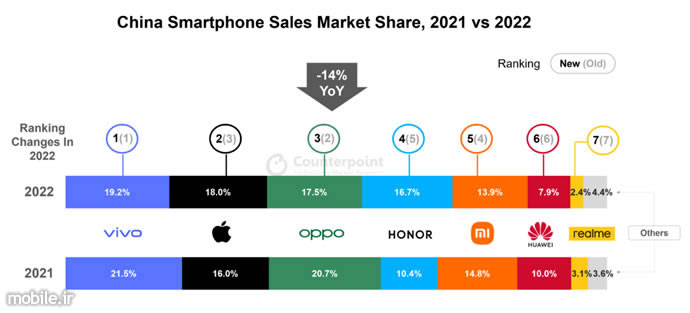

بر اساس جدیدترین گزارش سرویس نبض بازار موسسه پژوهشی کانترپوینت که به تازگی و در روز جمعه 27 ژانویه سال جاری میلادی (7 بهمن 1401) منتشر شده، در سال 2022 فروش گوشیهای هوشمند در چین 14 درصد کاهش سالانه را تجربه کرده و به پایینترین سطح خود در یک دهه گذشته رسیده است. به علاوه، بازار این کشور در سال گذشته میلادی، پنجمین دوره متوالی کاهش فروش سالانه را تجربه کرده است؛ مسألهای که با مشکلات کلان اقتصادی و آثار کرونا تشدید شده است.

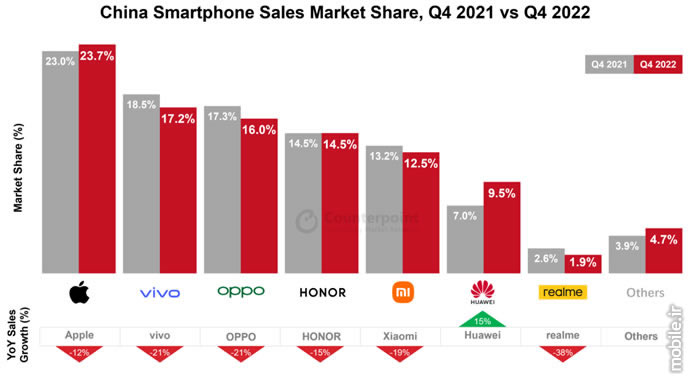

به گزارش کانترپوینت، در بازه زمانی اکتبر تا دسامبر 2022 هم فروش گوشیهای هوشمند در چین 15 درصد نسبت به سال پیش از آن کمتر شده و آمار مایوسکننده کاهش فروش دو رقمی در هر چهار فصل 2022 را برای فعالان بازار این کشور به ثبت رسانده است. سیاست ناگهانی دولت چین نیز برای کاهش قوانین قرنطینه در دسامبر 2022، به جای روند افزایش در فصل تعطیلات، منجر به افت 5 درصدی نسبت به سهماهه سوم شد و پایینترین میزان فروش سال گذشته میلادی را بر جای گذاشت.

مطابق اعلام کانترپوینت، بسیاری از شهرهای چین، اعم از بزرگ و کوچک، از بهار سال 2022 تحت محدودیتهای شدید ناشی از کرونا قرار گرفتند و این سختگیریها بر احساسات مصرفکنندگان تأثیر منفی داشته و روند تعویض و ارتقای گوشیهای هوشمند را تا حدود زیادی به تعویق انداخته است.

بر اساس گزارش این موسسه پژوهشی، در سال 2022 میلادی شرکت ویوو (با احتساب iQOO) با 19.2 درصد سهم بازار، جایگاه پیشین خود را دوباره به دست آورد و پس از آن، اپل با 18.0 درصد و اوپو (با در نظر گرفتن وانپلاس) با 17.5 درصد قرار رتبههای دوم و سوم بازار گوشیهای هوشمند چین را به خود اختصاص دادند.

اگر چه اپل در سال گذشته نسبت به دوره مشابه قبلی، 3 درصد افت را تجربه کرد، اما توانست از روند عمومی بازار پیشی بگیرد و برای نخستین بار، یک سال کامل به عنوان دومین برند برتر در چین باقی بماند. ابرشرکت آمریکایی همچنین به بالاترین سهم بازار فصلی خود نیز دست یافت و در سهماهه پایانی، 23.7 درصد از بازار را در اختیار گرفت. در واقع اپل توانست با وجود کمبودهای موجود در خصوص iPhone 14 Pro و استقبال نسبتا اندک از مدلهای غیر Pro این سری (به سبب ارتقاءهای محدود در مقایسه با iPhone 13) موقعیت خود را حفظ کند.

در میان عرضهکنندگان اصلی بازار چین، کمپانی آنر تنها برندی به حساب میآید که رشد سالانه 38 درصدی را به دست آورده است. با این حال، این رشد عمدتاً به دلیل سطح پایین فعالیت شرکت در آغاز حیات مجدد آن در سال 2021 به ثبت رسیده است. از نگاه تحلیلگران کانترپوینت، احیای آنر با ارائه گوشی Honor 50 در سال 2021 آغاز شده و کمپانی چینی پس از طی کردن دوره انتقالی، با خطوط تولید بیشتر و پوشش طیف قیمتی وسیعتر، موقعیت خود را تثبیت کرده است.

با این حال، شرکتهای ویوو، اوپو و شیائومی در جایگاههای چهارم تا ششم این لیست در سال 2022 با کاهش تقاضا به سبب تردیدهای اقتصادی مواجه بودند و به ترتیب کاهش فروش 23، 27 و 19 درصدی را تجربه کردند.

ظاهرا تولیدکنندگان چینی همچنان معتقدند که بخش ردهبالا کلید موفقیت است و بر همین اساس، به معرفی و عرضه مداوم مدلهای پیشرفته جدید ادامه میدهند. این شرکتها همچنین دستگاههای تاشو را مورد توجه خاص قرار داده و نمونههای بیشتری از آن را معرفی کردهاند. به این ترتیب میتوان حدس زد که رقابت در بخش گوشیهای تاشو احتمالاً در سال 2023 تشدید خواهد شد و شرکتهای چینی به دنبال گسترش سبد محصولات تاشوی خود در بازارهای خارج از این کشور خواهند بود.

همان طور که اشاره شد اپل در فصل پایانی 2022 با کسب 23.7 درصد از سهم بازار موقعیت پیشتاز خود را حفظ کرد. با این حال این شرکت نیز مانند تولیدکنندگان اندرویدی کاهش دو رقمی سالانه را به ثبت رسانده است. در کنار این شرکتها هواوی نیز با خروج از شرایط بحرانی در سال 2021، در سهماهه چهارم 15 درصد افزایش فروش را شاهد بود. با این حال ناتوانی شرکت در عرضه دستگاههای سازگار با فناوری نسل پنجم، چشمانداز آتی آن را در هالهای از ابهام قرار داده است.

همه تولیدکنندگان اصلی بازار در طول جشنواره فروش آنلاین موسوم به روز مجردها (Singles' Day) پیشنهادهای جذابی را ارائه کردند و کوشیدند با برنامههای فروش ویژه، موجودی اضافی خود را کاهش دهند. امری که به افزایش موقت فروش گوشیهای هوشمند در مقیاس ماهانه انجامید. با این حال این روند رو به رشد نتوانست در برابر افزایش دوباره آمار همهگیری در ماه دسامبر مقاومت کند.

با آن که تغییر ناگهانی سیاست کنترل همهگیری در چین تا حدودی بازار را غافلگیر کرد، روند بازگشایی و کاهش محدودیتها نیز نسبت به زمانبندی مورد انتظار سریعتر بوده است. از این رو تحلیلگران کانترپوینت با خوشبینی توأم با احتیاط بر این باورند که میتوان انتظار رشد فروش سالانه را در سهماهه دوم سال 2023 و بازگشت شرایط زندگی در چین به حال عادی پیشبینی نمود.

البته احیای احساسات مصرفکنندگان و تمایل آنها به خرید در مقایسه با روند بهبود اقتصاد کندتر است؛ به ویژه هنگامی که بحث چشمانداز درآمد به میان میآید. از این رو، نباید رشد انفجاری در بازار چین و افزایش چشمگیر فروش اسمارتفون را در چین انتظار کشید و بهبود محدود میزان فروش، چشمانداز واقعبینانهتری خواهد بود.

-

شیائومی Poco X7 Pro در نگاه رسانهها – نقاط ضعف و قوت از دید حرفهایها

شیائومی Poco X7 Pro در نگاه رسانهها – نقاط ضعف و قوت از دید حرفهایها

-

معرفی سامسونگ Galaxy M56 با ضخامت کمتر، پشت و روی شیشهای و عقبگرد در پردازنده و اسپیکر

معرفی سامسونگ Galaxy M56 با ضخامت کمتر، پشت و روی شیشهای و عقبگرد در پردازنده و اسپیکر

-

معرفی Moto Pad 60 Pro – تبلت جدید موتورولا با Dimensity 8300 و قلم استایلوس

معرفی Moto Pad 60 Pro – تبلت جدید موتورولا با Dimensity 8300 و قلم استایلوس

-

بازگشت Acer به دنیای اسمارتفون با معرفی Super ZX Pro و Super ZX

بازگشت Acer به دنیای اسمارتفون با معرفی Super ZX Pro و Super ZX

-

معرفی nubia RedMagic 10 Air گوشی مخصوص بازی نوبیا با باتری 6,000mAh و ضخامت 7.85 میلیمتری

معرفی nubia RedMagic 10 Air گوشی مخصوص بازی نوبیا با باتری 6,000mAh و ضخامت 7.85 میلیمتری

-

معرفی Honor Power میانرده آنر با Snapdragon 7 Gen 3 و باتری رکوردشکن 8,000 میلی آمپر ساعتی!

معرفی Honor Power میانرده آنر با Snapdragon 7 Gen 3 و باتری رکوردشکن 8,000 میلی آمپر ساعتی!

-

گزارش Counterpoint از بازار جهانی اسمارتفون در سهماهه نخست 2025 – صدرنشینی اپل به لطف آیفون 16e

گزارش Counterpoint از بازار جهانی اسمارتفون در سهماهه نخست 2025 – صدرنشینی اپل به لطف آیفون 16e