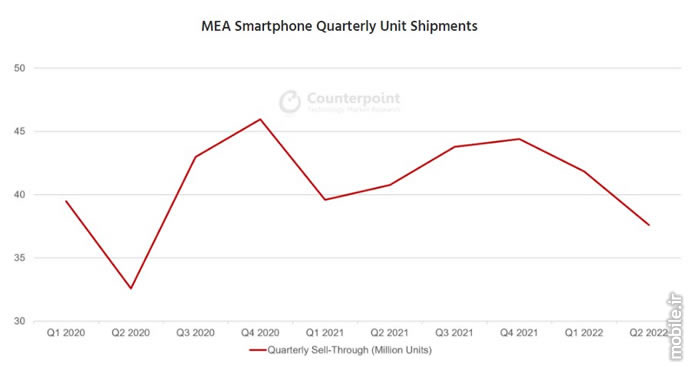

گزارش Counterpoint از بازار اسمارتفون خاورمیانه و آفریقا در فصل دوم 2022 – پایینترین عرضه پس از کرونا

نمایش خبر

| تاریخ : 1401/5/19 نویسنده: مسعود بهرامی شرق | ||

| برچسبها : | آمار Statistics ، کانترپوینت Counterpoint ، سامسونگ Samsung ، اپل Apple ، شیائومی Xiaomi ، اوپو Oppo ، ویوو Vivo | |

به گفته یانگ ونگ (Yang Wang)، تحلیلگر ارشد Counterpoint، بزرگترین مانع رشد بازار MEA در فصل اخیر به اقتصاد کلان مربوط میشود که البته جای تعجب هم ندارد. از یک سو، تورم ناشی از کمبود غذا و سوخت طی سهماهه دوم 2022، تقاضا برای خرید گوشی هوشمند در منطقه خاور میانه و آفریقا را کاهش داد و از سوی دیگر، افت ارزش ارز داخلیِ کشورهای این منطقه در برابر دلار آمریکا، موجب پایین آمدن قدرت خرید مردم شد.

البته برخی عوامل ثانویه نیز در افت بازار اسمارتفون این منطقه دخیلند. به عنوان مثال، بعضی دولتها با ممنوع کردن صادرات مواد غذایی یا ممنوعیت واردات کالاهای غیرضروری، در تلاش بودند تا از خروج ذخایر ارز خارجی جلوگیری کنند. عامل دیگر، افزایش مالیات بر محصولات الکترونیکی بود که به نوبه خود، مانعی بر عملکرد روان بازار محسوب میشود.

با توجه به اوضاع نه چندان خوشبینانه اقتصادی در سرتاسر دنیا، شاهد آن بودیم که برخی برندها در خصوص فعالیتهای خود در منطقه خاور میانه و آفریقا، جنبه احتیاط را بیشتر رعایت کردند. دشواریهای موجود در سایر مناطق به این معنا بود که برندها برای افزایش کارایی بودجهها و فعالیتهای خود، در مضایقه بودهاند و همین امر موجب شد تا عمده فعالیتها و بودجههای آنها به بازارها و مناطق استراتژیکتر معطوف شود. به این ترتیب، به دنبال کاهش مشوقها برای افزایش نفوذ برندها در منطقه MEA، توزیعکنندگان و واسطهها برای حفظ حاشیه سود خود، بهناچار قیمتها را بالا بردند. مجموع این عوامل باعث شد تا عرضه اسمارتفونهای بسیاری از کمپانیها در این منطقه نسبت به مدت مشابه سال گذشته کاهش یابد.

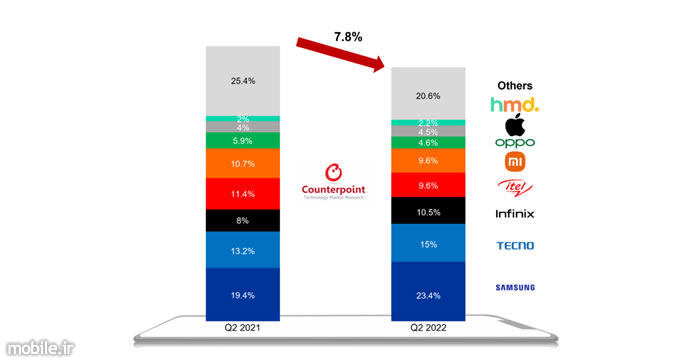

متأسفانه Counterpoint به رقم دقیق تعداد اسمارتفونهای عرضهشده از سوی برندها اشاره نکرده و صرفا به بیان سهم آنها از بازار MEA طی سهماهه دوم 2022 و مقایسه آن با سهم مدت مشابه سال گذشته، بسنده کرده است. در ادامه نگاهی داریم به عملکرد برندهای برتر خاور میانه و آفریقا در سهماهه اخیر.

در سال گذشته، شیوع ویروس کرونا کارخانههای سامسونگ در ویتنام را به تعطیلی کشانده بود و به همین دلیل عرضه اسمارتفونهای سامسونگ به بازار MEA در سهماهه دوم 2021 بهقدری پایین آمد که سهم این شرکت کرهای از بازار این منطقه را به 19.4 درصد رساند. اما طبق گزارش Counterpoint، سامسونگ در فصل اخیر عملکرد بهتری داشته و با افزایش سهم خود از این بازار به 23.4 درصد، همچنان در رتبه نخست قرار دارد. دیوایسهای جدید سری Galaxy A عمکرد خوبی داشته و طی سهماهه اخیر در بین گوشیهای پرفروش قرار گرفتند. با توجه به عرضه قریبالوقوع نسل جدید گوشیهای تاشوی سامسونگ و همچنین استراتژی فروش شرکت برای پایان سال میلادی، انتظار میرود عرضه اسمارتفونهای این کمپانی در نیمه دوم سال 2022، با رشد خوبی همراه شود.

اگر بخواهیم در مقیاس کلان به بازار خاور میانه و آفریقا نگاه کنیم، هولدینگ Transsion Group همچنان عمده سهم این بازار را در اختیار دارد. طبق گزارش Counterpoint، سهم این هولدینگ از بازار MEA نسبت به مدت مشابه سال گذشته افزایش داشته و کارشناسان Counterpoint عمده این رشد را به عملکرد قدرتمند برندهای Infinix و TECNO (زیرمجموعههای Transsion Group) نسبت میدهند. عرضه چندین دیوایس جدید با امکانات متنوع – از جمله سری اسمارتفونهای Hot (محصول Infinix) و سریهای Pova و Spark (محصول TECNO) به این دو برند کمک کرد تا بتوانند در برابر شرایط نامطلوب بازار تاب بیاورند.

اما بر خلاف عملکرد مثبت Infinix و TECNO، یکی دیگر از برندهای وابسته به Transsion یعنی itel نتوانست در فصل اخیر به رشد برسد. به گفته کارشناسان Counterpoint، تأثیر نامتقارن فشارهای ناشی از تورم بر ردههای پایین و میانی بازار، طی سهماهه اخیر شدت بیشتری گرفت و همین امر موجب افت سالانه 23 درصدی در عرضه اسمارتفونهای itel در منطقه خاور میانه و آفریقا شد. در حال حاضر برند itel شرایط نامساعدی را پشت سر میگذارد. قیمت فزاینده قطعات، تلاش ناکام برای نوسازی سبد محصولات و مهاجرت مصرفکنندگان به برندهای ردهبالاتر مثل TECNO و Infinix، از جمله مشکلاتیست که itel با آنها دست و پنجه نرم میکند.

اپل نیز سهماهه موفقی را تجربه کرد و توانست سهم خود از بازار خاور میانه و آفریقا را از 4 درصد به 4.5 درصد افزایش دهد. طبق گزارش Counterpoint، عمده این موفقیت به توزیع بهتر آیفون در کشورهای «شورای همکاری خلیج فارس» یا GCC (شامل عربستان سعودی، قطر، امارات، عمان، کویت و بحرین ) مربوط میشود. اما عرضه اسمارتفونهای سایر بازیگران این بازار – یعنی اوپو، ریلمی، ویوو و شیائومی – طی سهماهه دوم 2022، با افت شدیدی مواجه شد. ارائه مشوقهای ضعیف از سوی توزیعکنندگان و مشکلات تأمین، از جمله عواملیست که دامنگیر این برندها در نیمه نخست سال شده و از این رو این برندهای معتبر همچنان در یافتن جایگاهی مطمئن در بازار MEA ناتوان بودهاند.

نباید فراموش کنیم وجود رقبای سرسختی مثل سامسونگ، TECNO و Infinix، شرایط را برای رشد سایر برندها در این منطقه دشوار کرده است. البته، به باور کارشناسان Counterpoint، افزایش تولید گوشی هوشمند در خاک پاکستان، به ویژه برای اوپو، ویوو و شیائومی، میتواند مشکلات تأمین مربوط به منطقه MEA را برای این برندها تعدیل کند. اما بعید است این امر (حداقل در سال 2022) بتواند تأثیر قابلملاحظهای داشته باشد.

علیرغم عملکرد ناامیدکننده بازار خاور میانه و آفریقا در نیمه نخست سال 2022، دلایلی وجود دارد که کارشناسان را به نیمه دوم سال خوشبین نگه میدارد. درست است که نرخ تورم در بسیاری از کشورهای منطقه MEA دو رقمی شده، اما این پدیده جدیدی نیست و بیشتر مشتریها چنین شرایطی را در سالهای اخیر تجربه کردهاند؛ به همین دلیل، این توانایی را دارند که به سرعت خود را با واقعیتهای اقتصادی جدید تطبیق دهند.

نکته دیگر، ادامه روند صعودیِ متوسط قیمت فروش گوشیهای هوشمند در منطقه خاور میانه و آفریقاست که از افزایش فرآیند دیجیتالیسازی و همچنین افزایش نیاز مشتریان به دیوایسهای پیشرفتهتر حکایت دارد. ناگفته نماند، کمبود جهانی قطعات نیمهرسانا – که عرضه محصول به منطقه MEA در سال 2021 را به شدت با مشکل مواجه کرده بود – رفتهرفته رنگ باخته و لذا انتظار میرود به محض فروکش کردن مشکلات اقتصادی، بازار بتواند به رشد برسد.

-

آشنایی با Infinix Note 50s 5G - میانرده معطر Infinix با Dimensity 7300 و نمایشگر خمیده +FHD

آشنایی با Infinix Note 50s 5G - میانرده معطر Infinix با Dimensity 7300 و نمایشگر خمیده +FHD

-

شیائومی Poco X7 Pro در نگاه رسانهها – نقاط ضعف و قوت از دید حرفهایها

شیائومی Poco X7 Pro در نگاه رسانهها – نقاط ضعف و قوت از دید حرفهایها

-

معرفی سامسونگ Galaxy M56 با ضخامت کمتر، پشت و روی شیشهای و عقبگرد در پردازنده و اسپیکر

معرفی سامسونگ Galaxy M56 با ضخامت کمتر، پشت و روی شیشهای و عقبگرد در پردازنده و اسپیکر

-

معرفی Moto Pad 60 Pro – تبلت جدید موتورولا با Dimensity 8300 و قلم استایلوس

معرفی Moto Pad 60 Pro – تبلت جدید موتورولا با Dimensity 8300 و قلم استایلوس

-

بازگشت Acer به دنیای اسمارتفون با معرفی Super ZX Pro و Super ZX

بازگشت Acer به دنیای اسمارتفون با معرفی Super ZX Pro و Super ZX

-

معرفی nubia RedMagic 10 Air گوشی مخصوص بازی نوبیا با باتری 6,000mAh و ضخامت 7.85 میلیمتری

معرفی nubia RedMagic 10 Air گوشی مخصوص بازی نوبیا با باتری 6,000mAh و ضخامت 7.85 میلیمتری

-

معرفی Honor Power میانرده آنر با Snapdragon 7 Gen 3 و باتری رکوردشکن 8,000 میلی آمپر ساعتی!

معرفی Honor Power میانرده آنر با Snapdragon 7 Gen 3 و باتری رکوردشکن 8,000 میلی آمپر ساعتی!